Chứng chỉ gửi tiền là gì? Chứng chỉ tiền gửi và Sổ tiết kiệm khác nhau như thế nào? Đây là câu hỏi khá nhiều người thắc mắc trong thời gian gần đây. Vì vậy ở chuyên mục bài viết hôm nay chúng tôi muốn giúp mọi người giải đáp thắc mắc này. Cùng tìm hiểu nhé.

Toc

- 1. Chứng chỉ tiền gửi là gì?

- 2. Các thông tin ghi trên chứng chỉ tiền gửi

- 3. Phân loại chứng chỉ tiền gửi

- 4. Lợi ích của chứng chỉ tiền gửi

- 5. Related articles 01:

- 6. Ưu điểm và hạn chế khi đầu tư chứng chỉ tiền gửi

- 7. Điều kiện để mua chứng chỉ tiền gửi

- 8. Quyền lợi khi tham gia đầu tư chứng chỉ tiền gửi

- 9. Lãi suất chứng chỉ tiền gửi tại một số ngân hàng hiện nay

- 10. So sánh chứng chỉ tiền gửi và sổ tiết kiệm

- 11. Related articles 02:

- 12. Nên đầu tư chứng chỉ tiền gửi hay sổ tiết kiệm?

- 13. Tìm hiểu chứng chỉ tiền gửi MB

- 14. Kết luận

Xem thêm:

Chứng chỉ tiền gửi là gì?

Chứng chỉ tiền gửi là một loại giấy tờ có giá trị tương tự như sổ tiết kiệm với mục đích huy động vốn từ các tổ chức cá nhân. Chứng chỉ tiền gửi do Ngân hàng phát hành để chứng nhận quyền sở hữu của khách hàng khi gửi một khoản tiền tại Ngân hàng.

Nói cách khác, các bạn có thể hiểu đây là loại văn bản được ngân hàng cấp cho người gửi. Người sở hữu văn bản này có nghĩa là người đó đã gửi tiền vào ngân hàng. Vì vậy chỉ cần dựa vào loại văn bản này bạn sẽ dễ dàng biết được ai đó có gửi tiền trong ngân hàng hay không.

Giấy chứng chỉ gửi tiền thực chất là giấy trả lương cho người gửi tại một thời điểm nhất định nào đó. Ở một số nước như Mỹ và Anh thì loại giấy tờ này được xem là một loại trái phiếu. Vì vậy bạn có thể sử dụng loại trái phiếu này để trao đổi, chuyển nhượng cho người mua.

Chính vì thế khi gửi tiền vào ngân hàng loại trái phiếu này có khả năng thanh toán cao đối với chủ sở hữu. Ngân hàng từ đó cũng đảm bảo được nguồn vốn cố định trong một thời gian.

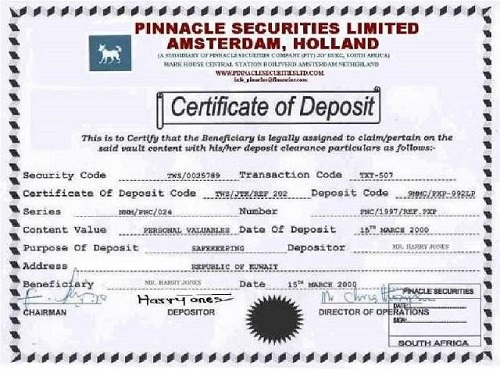

Các thông tin ghi trên chứng chỉ tiền gửi

Theo khoản 3 Điều 11 Thông tư 01/2021/TT-NHNN, nội dung ghi trên chứng chỉ tiền gửi bao gồm:

- Tên ngân hàng phát hành;

- Tên gọi của loại giấy tờ (chứng chỉ tiền gửi);

- Mệnh giá, thời gian hiệu lực, ngày phát hành, ngày đáo hạn;

- % lãi suất, phương thức trả lãi, thời gian trả lãi, nơi thanh toán gốc và lãi;

- Thể hiện rõ chứng chỉ tiền gửi ghi danh hoặc vô danh;

- Tên tổ chức, số giấy phép thành lập hoặc giấy phép đăng ký kinh doanh, địa chỉ của tổ chức mua giấy tờ có giá (nếu người mua là tổ chức) phải được ghi rõ;

- Họ và tên, số chứng minh nhân dân hoặc hộ chiếu, địa chỉ của người mua chứng chỉ tiền gửi (nếu người mua là cá nhân);

- Ký hiệu, số sê-ri phát hành chứng chỉ tiền gửi;

- Phiếu trả lãi đi kèm phải có các chi tiết liên quan đến giấy tờ có giá (số sê-ri, mệnh giá), lãi suất, số tiền lãi nhận được, kỳ hạn nhận lãi;

- Chữ ký của người đại diện tổ chức tín dụng theo pháp luật, chi nhánh ngân hàng nước ngoài phát hành hoặc người được ủy quyền theo quy định pháp luật và các chữ ký khác do tổ chức tín dụng, chi nhánh ngân hàng nước ngoài quy định;

- Các nội dung khác có liên quan hoặc bổ sung thông tin cho chứng chỉ tiền gửi.

- Các thiết kế và in ấn của chứng chỉ tiền gửi phải đảm bảo khả năng chống làm giả.

Tìm hiểu đáo hạn là gì?

Phân loại chứng chỉ tiền gửi

Có rất nhiều loại chứng chỉ gửi phổ biến hiện nay. Mỗi loại chứng chỉ sẽ có chức năng và nhiệm vụ riêng. Vì vậy ngoài việc nắm rõ bản chất của chứng chỉ tiền gửi là gì? Bạn cũng cần phải phân biệt được từng loại chứng chỉ tiền gửi.

Chứng chỉ tiền gửi ghi danh

Là giấy tờ có giá phát hành theo hình thức chứng chỉ hoặc ghi sổ có ghi tên người sở hữu.

Chứng chỉ tiền gửi vô danh

Đây là loại văn bản có giá phát hành bởi hình thức chứng chỉ không tên. Có nghĩa là loại chính chỉ này không ghi tên người sở hữu. Loại chứng chỉ tiền gửi vô danh luôn thuộc sở hữu riêng của người nắm giữ loại giấy tờ này. Loại chứng chỉ này hiện được áp dụng rất phổ biến hiện nay.

Chứng chỉ tiền gửi ghi sổ

Đây là loại chứng chỉ sở hữu những đặc điểm rất khác với loại hình gửi tiền ở trên. Loại chứng chỉ này không thể chuyển nhượng. Ngoài ra nó có thể được bán theo mệnh giá và trả lãi vào ngày đáo hạn.

Xem thêm: CIC là gì?

Lợi ích của chứng chỉ tiền gửi

Việc sở hữu chứng chỉ tiền gửi mang đến cho người gửi nhiều lợi ích to lớn.

1. https://banktop.xyz/mining-city

2. https://banktop.xyz/co-phieu-uu-dai-la-gi

3. https://banktop.xyz/finhay-la-gi

Đầu tiên nó là một tài sản đầu tư phi rủi ro. Bởi vì cả gốc và lãi của khoản gửi đều được đảm bảo an toàn tuyệt đối trong thời gian gửi. Hiểu một cách đơn giản thì loại chứng chỉ này giống như khi bạn gửi tiết kiệm. Sinh lời ngay cả khi gửi.

Lợi ích thứ hai chính là lãi suất gửi. Cụ thể chứng chỉ tiền gửi thường được hưởng lãi suất cao . Nó cao hơn nhiều so với khi bạn gửi tiết kiệm. Do đó nếu người gửi muốn tối đa hóa lợi nhuận tài khoản thì chứng chỉ tiền gửi là lựa chọn tốt nhất.

Đặc biệt khi lựa chọn hình thức gửi này bạn có thể dễ dàng xoay xở khi cần vốn. Cụ thể người mua có thể chuyển nhượng hoặc bán giấy tờ có giá này để vay vốn khi cần. Sự linh hoạt của loại giấy tờ này giúp người gửi có nhiều sự lựa chọn khi chưa đến kỳ hạn thanh toán.

Bạn có thể cho, tặng, biếu, thừa kế, ủy quyền cho người khác theo quy định của pháp luật và tổ chức phát hành và rất đơn giản để thực hiện việc này.

Xem thêm: Biên lợi nhuận là gì?

Ưu điểm và hạn chế khi đầu tư chứng chỉ tiền gửi

Ưu điểm

- Nhờ sự đảm bảo bởi ngân hàng phát hành, việc đầu tư chứng chỉ tiền gửi không mang lại bất kỳ rủi ro nào cho nhà đầu tư.

- Gốc và lãi khi đầu tư chứng chỉ tiền gửi luôn được đảm bảo trong thời hạn.

- Lãi suất của chứng chỉ tiền gửi có thể cao hơn lãi suất gửi tiết kiệm khi so sánh trong cùng một thời hạn.

- Với chứng chỉ tiền gửi, khách hàng có thể sử dụng để huy động vốn bằng cách cầm cố, bán hay chuyển nhượng…

Hạn chế

- Không được tất toán trước hạn.

- Tính thanh khoản thấp.

- Lãi suất dài hạn chưa cao.

Xem thêm: Rửa tiền là gì?

Điều kiện để mua chứng chỉ tiền gửi

Để có thể mua chứng chỉ CDs, thông thường phải đáp ứng các điều kiện sau:

- Là công dân Việt Nam hoặc người nước ngoài đang sinh sống và làm việc hợp pháp tại Việt Nam;

- Đủ 18 tuổi trở lên;

- Có giao dịch tại ngân hàng mua chứng chỉ tiền gửi;

- Có đủ giấy tờ tùy thân như căn cước công dân hay chứng minh nhân dân hoặc hộ chiếu đối với người nước ngoài.

Ngoài các điều kiện trên, các ngân hàng có thể đặt ra các yêu cầu khác.

Quyền lợi khi tham gia đầu tư chứng chỉ tiền gửi

Chứng chỉ tiền gửi là hình thức gửi tiền an toàn, lãi suất cao, dễ dàng chuyển nhượng sẽ giúp khách hàng an tâm và đáp ứng nguồn vốn linh hoạt cho các kế hoạch trong tương lai. Những quyền lợi nổi bật khi mua chứng chỉ tiền gửi như:

- Được hưởng lãi trên số tiền đã mua: Tương tự như tiền gửi tiết kiệm, hàng tháng sẽ có lãi suất trên số tiền mà khách hàng gửi. Tuy nhiên, với chứng chỉ tiền gửi dài hạn, khách hàng sẽ được hưởng lãi suất cao hơn so với tiền gửi tiết kiệm thông thường.

- Được chuyển nhượng: Nếu khách hàng có nhu cầu sử dụng tiền gấp hay không muốn sở hữu chứng chỉ tiền gửi đó nữa thì hoàn toàn có thể chuyển nhượng chứng chỉ tiền gửi của mình cho người khác, giá chuyển nhượng do hai bên cùng thỏa thuận. Khi đó, ngân hàng sẽ đóng vai trò trung gian xác nhận quyền chuyển nhượng sở hữu chứng chỉ tiền đó.

- Được cho, tặng, biếu, thừa kế, ủy quyền cho người khác theo quy định của pháp luật và tổ chức phát hành: Khách hàng hoàn toàn có thể cho hoặc tặng lại cho con cái, cha mẹ, người thân quen… Không quá phức tạp như tài sản thừa kế, cần có bản thừa kế, có luật sư, có người chứng kiến… Đối với chứng chỉ tiền gửi dài hạn khách hàng chỉ cần đến ngân hàng xác nhận cho, tặng, ủy quyền cho người khác. Ngân hàng sẽ hỗ trợ làm thủ tục cho hoặc tặng đơn giản, nhanh gọn.

Tìm hiểu debt ratio là gì?

Lãi suất chứng chỉ tiền gửi tại một số ngân hàng hiện nay

| Ngân hàng | Kỳ hạn (tháng) | Lãi suất CCTG (%/năm) |

| VietcapitalBank | 24 | 9,5% |

| 36 | 9,8% | |

| 48 | 10% | |

| 60 | 10,2% | |

| SHB | 18 | 8,6% |

| 24 | 8,7% | |

| 36 | 8,8% | |

| VIB | 18 | 6,68% |

| 24 | 6,88% | |

| Sacombank | 84 | 8,6% |

| VietABank | 24 | 9,1% |

Đặc biệt, Vietcombank là ngân hàng có mức lãi suất chứng chỉ tiền gửi cao nhất hiện nay. Theo ghi nhận, lãi suất chứng chỉ tiền gửi Vietcombank dao động ở mức 10%/năm.

Qua bảng trên, ta có thể thấy được một số điểm sau:

- 16 – 60 tháng là kỳ hạn phổ biến nhất của chứng chỉ tiền gửi.

- Mức lãi suất chứng chỉ tiền gửi dao động từ 6,68% – 10,2%/năm tùy vào ngân hàng phát hành.

Xem thêm: Lợi tức là gì?

So sánh chứng chỉ tiền gửi và sổ tiết kiệm

| Các yếu tố | Gửi tiết kiệm | Chứng chỉ tiền gửi |

|

Lãi suất |

Tùy từng kỳ hạn và từng ngân hàng, lãi suất gửi tiết kiệm cao nhất hiện nay khoảng 6 – 7%. | So với gửi tiết kiệm thì chứng chỉ tiền gửi thường có lãi suất cao hơn và ổn định hơn, cũng tùy vào kỳ hạn dài hay trung hạn, lãi suất cao nhất của chứng chỉ tiền gửi cũng gần 9%. |

|

Kỳ hạn |

Các kỳ hạn ngắn từ 1, 2, 3, trung hạn từ 6, 9 tháng và dài hạn gồm 12, 24, 36 tháng,… | Chứng chỉ tiền gửi có kỳ hạn dài hơn; Có thể là 6 tháng, 9 tháng, 12 tháng, 18 tháng, 24 tháng, 36 tháng hay 84 tháng… tùy từng ngân hàng và đợt phát hành. |

|

Tính thanh khoản |

|

Theo lý thuyết, khách hàng mua chứng chỉ tiền gửi không được rút trước hạn, nếu có cũng phải chờ sau 1 nửa kỳ hạn (tùy ngân hàng), vậy nên tính thanh khoản sẽ kém hơn so với hình thức gửi tiết kiệm. |

Nên đầu tư chứng chỉ tiền gửi hay sổ tiết kiệm?

Không hề có thước đo nào để trả lời câu hỏi này, tùy vào từng trường hợp cụ thể mà bạn cân nhắc giữa việc gửi tiết kiệm hay mua chứng chỉ tiền gửi.

Chứng chỉ tiền gửi sẽ mang lại lãi suất cao hơn nếu bạn có số tiền nhàn rỗi lớn trong thời gian dài. Ngược lại, nếu bạn chỉ muốn sinh lời trong thời gian ngắn vì phải sử dụng nguồn vốn sau đó thì gửi tiết kiệm là giải pháp tối ưu hơn.

Một số nhà đầu tư chọn phương án chia đôi nguồn vốn để vừa đầu tư chứng chỉ tiền gửi vừa gửi tiết kiệm. Đây củng là một ý tưởng tốt có thể tham khảo.

Xem thêm: Chứng chỉ quỹ là gì?

Tìm hiểu chứng chỉ tiền gửi MB

Chứng chỉ tiền gửi MB là gì?

Chứng chỉ tiền gửi MB được ngân hàng Quân đội (MBBank) phát hành bởi ngân hàng với mục đích chứng nhận quyền sở hữu của khách hàng khi gửi tiền tại ngân hàng. MB là ngân hàng đầu tiên áp dụng việc điều chỉnh tăng lãi suất chứng chỉ tiền gửi theo lãi suất cơ bản của NHNN.

Mua mới chứng chỉ tiền gửi MB cần điều kiện gì?

Khách hàng mua chứng chỉ tiền gửi có thể là cá nhân hoặc các tổ chức thành lập, hoạt động theo quy định của pháp luật. Hoặc có thể là khách hàng thuộc quốc gia thành lập phù hợp với quy định của pháp luật Việt Nam, đáp ứng các điều kiện sau:

- Chứng chỉ tiền gửi phải có kỳ hạn dài hơn tài khoản tiết kiệm.

- Công dân đủ 18 tuổi trở lên có chứng minh nhân dân, giấy tờ tùy thân.

- Có giao dịch tại ngân hàng MB Bank.

MBBank có các quy định về chứng chỉ tiền gửi như thế nào?

Chứng chỉ tiền gửi tại ngân hàng MB Bank có một số quy định sau:

- Các loại tiền có thể dùng tham gia chứng chỉ tiền gửi MB Bank gồm có: USD, VND, EUR,…

- Kỳ hạn của chứng chỉ tiền gửi từ 2-60 tháng và phải tròn tháng.

- Khi tham gia khách hàng cần xác định số tiền mình có mới được tham gia, số tiền tối thiểu là: 1.000.000 VND/ 100 USD/ 100 EUR.

- Khách hàng tham gia chứng chỉ tiền gửi được trả lãi vào ngày đến hạn.

- Mỗi đợt phát hành chứng chỉ tiền gửi ngân hàng sẽ có quy định về lãi suất, mệnh giá của chứng chỉ, loại tiền, thời gian phát hành, thời gian kết thúc,….

Chứng chỉ tiền gửi MB có an toàn không?

Ngân hàng MB là một trong những ngân hàng lớn nhất Việt Nam hiện nay với quy mô trải khắp cả nước, vì thế khách hàng hoàn toàn có thể yên tâm khi mua chứng chỉ tiền gửi tại MBBank.

Kết luận

Như vậy có thể thấy chứng chỉ tiền gửi có phần linh hoạt và giá trị hơn sổ tiết kiệm. Vì vậy hình thức gửi tiền này đang thu hút nhiều người lựa chọn cũng là lẽ rất tự nhiên. Và những bạn nào chưa hiểu chứng chỉ tiền gửi là gì? Hy vọng thông qua bài viết các bạn có thể tìm được cho mình câu trả lời.

Nếu có vấn đề gì chưa hiểu hoặc muốn tìm hiểu thêm thông tin tài chính thì bạn hãy liên hệ BANKTOP để được hỗ trợ.

Thông tin được biên tập bởi: BANKTOP