Mỗi khi đăng ký vay tiêu dùng tín chấp, khách hàng sẽ được nhân viên tín dụng tư vấn về khoản phí “bảo hiểm vay tiền“. Tuy nhiên, không phải nhân viên nào cũng chủ động tư vấn về khoản phí này cho khách hàng dẫn đến hiểu lầm đáng tiếc.

Toc

- 1. Bảo hiểm khoản vay là gì?

- 2. Các loại bảo hiểm khoản vay

- 3. Related articles 01:

- 4. Điều kiện tham gia bảo hiểm vay tiền là gì?

- 5. Lợi ích của bảo hiểm khoản vay là gì?

- 6. Cách tính phí bảo hiểm khoản vay tín chấp như thế nào?

- 7. Bảo hiểm khoản vay khách hàng phải đóng là bao nhiêu?

- 8. Related articles 02:

- 9. Bảo hiểm khoản vay có bắc buộc không?

- 10. Vay thế chấp có mua bảo hiểm khoản vay không?

- 11. Kết Luận

Vậy bảo hiểm vay tiền, bảo hiểm khoản vay là gì? Cách tính bảo hiểm khoản vay như thế nào? Bảo hiểm khoản vay có bắc buộc hay không?

Trong bài viết này BANKTOP sẽ giải đáp cho khách hàng những thắc mắc này một cách chi tiết nhất.

Xem thêm:

Bảo hiểm khoản vay là gì?

Bảo hiểm khoản vay là gói bảo hiểm được áp dụng nhằm đảm bảo rằng khoản vay của khách hàng vẫn được thanh toán trong trường hợp khách hàng không còn khả năng chi trả vì một lý do nào đó chẳng hạn như thương tật vĩnh viễn, tử vong…

Bảo hiểm khoản vay thường chỉ được áp dụng cho các hợp đồng vay tín chấp ngân hàng.

Bảo hiểm khoản vay được quy định tùy theo từng ngân hàng và dựa trên khoản vay tiền trả góp của khách hàng. Khoản vay ở đây có thể là khoản vay thế chấp, vay tiêu dùng để mua xe, vay tiền nhanh trong ngày, chi tiêu cá nhân hoặc các khoản vay ngắn hạn.

Các loại bảo hiểm khoản vay

Bảo hiểm khoản vay tín chấp

Khoản vay tín chấp là khoản vay không cần tài sản thế chấp nên rủi ro là khá cao. Bảo hiểm khoản vay tín chấp được sử dụng để đề phòng trường hợp khách hàng mất khả năng chi trả. Bảo hiểm khoản vay tín chấp giúp bảo về quyền lời khách hàng của người vay cũng như hạn chế rủi ro cho tổ chức tín dụng.

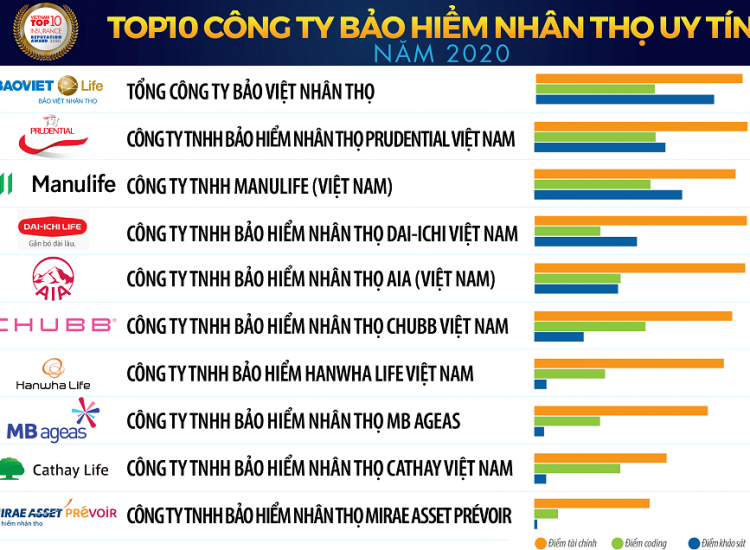

1. https://banktop.xyz/bao-hiem-generali-lua-dao

2. https://banktop.xyz/cach-tra-cuu-hop-dong-bao-hiem-prudential

3. https://banktop.xyz/bao-hiem-nhan-tho-tca

Bảo hiểm khoản vay thế chấp

Khác với vay tín chấp thì khi vay thế chấp bạn cần có tài sản đảm bảo. Trong trường hợp này bảo hiểm khoản vay thế chấp được mua để bảo vệ tài sản thế chấp của bạn.

Điều kiện tham gia bảo hiểm vay tiền là gì?

Để có đủ điều kiện mua bảo hiể khoản vay khi thực hiện một hồ sơ vay vốn ngân hàng cần đáp ứng các tiêu chi sau:

- Cần có đầy đủ hành vi và trách nhiệm pháp lý.

- Khoản vay được đồng ý giải ngân bởi ngân hàng, tổ chức tín dụng.

- Áp dụng cho độ tuổi từ 18 – 60.

- Áp dụng cho các khoản vay từ 10.000.000 VND – 500.000.000 VND

Lợi ích của bảo hiểm khoản vay là gì?

Trước hết, bảo hiểm khoản vay được xem là một biện pháp hạn chế rủi ro của ngân hàng đối với việc hỗ trợ khoản vay cho khách hàng. Tuy nhiên, việc mua bảo hiểm khoản vay đối với khách hàng củng mang lại nhiều lợi ích thiết thực.

Đối với người đi vay

- Trong khi đang thanh toán khoản vay mà xảy ra trường hợp xảy ra tai nạn dẫn đến tử vong, thương tật toàn bộ vĩnh viễn hay được thông báo mất tích thì phía công ty bảo hiểm sẽ thay khách hàng chịu trách nhiệm thanh toán số tiền gốc và lãi còn lại (không vượt quá số tiền quy định tại hợp đồng bảo hiểm) mà khách hàng đang nợ ngân hàng/ công ty tài chính.

- Với chức năng này, khách hàng đi vay và gia đình sẽ tránh được gánh nặng tài chính khi xảy ra sự cố. Điều này càng có ý nghĩa hơn khi khách hàng vay với số tiền lớn.

Đối với bên cho vay

- Việc khách hàng tham gia bảo hiểm khoản vay sẽ giúp công ty đảm bảo vẫn thu được tiền nợ gốc (từ công ty bảo hiểm) nếu chẳng may khách hàng gặp rủi ro bất khả kháng, không trả được nợ vay.

- Với khoản vay tín chấp có tham gia bảo hiểm khoản vay cũng là cơ sở tin cậy giúp ngân hàng và các tổ chức tín dụng khác dễ dàng ra quyết định phê duyệt khoản vay. Đặc biệt, một số tổ chức tín dụng cũng cân nhắc giảm lãi suất vay đối với khách hàng có tham gia bảo hiểm khoản vay.

Cách tính phí bảo hiểm khoản vay tín chấp như thế nào?

Đối với các khoản vay thế chấp, mức phí bảo hiểm được quy định tùy vào từng ngân hàng và tài sản thế chấp. Tuy nhiên, các khoản vay tín chấp có mức độ rủi ro cao hơn, vì vậy bảo hiểm khoản vay tín chấp cũng vì thế mà tăng lên nhằm đảm bảo an toàn về khoản vay này của khách hàng đối với ngân hàng – công ty tài chính.

Hiện nay, mức phí bảo hiểm đối với các khoản vay dao động từ 3 – 6% tùy theo từng ngân hàng, tổ chức tín dụng. Mức phí bảo hiểm được dựa trên khoản vay được giải ngân.

Ví dụ: Khách hàng vay 100 triệu tại ngân hàng với mức bảo hiểm khoản vay là 5% thì bảo hiểm tiền vay được tính theo công thức:

100.000.000 * 5% = 5.000.000 VNĐ

Cách thức đóng tiền cũng tùy thuộc vào từng ngân hàng khác nhau. Có ngân hàng sẽ trừ trực tiếp số tiền bảo hiểm vào số tiền giải ngân, có nghĩa là vay 100 triệu khách hàng sẽ nhận được 95 triệu giải ngân. Nhưng cũng cố một số tổ chức tín dụng thực hiện việc cộng thêm vào, nghĩa là khoản vay lúc này của khách hàng là 105 triệu, trong đó có 5 triệu tiền bảo hiểm, khách hàng được giải ngân đủ 100 triệu.

Bảo hiểm khoản vay khách hàng phải đóng là bao nhiêu?

Bảo hiểm khoản vay đang được áp dụng ở mức 5 – 6% trên số tiền khách hàng được giải ngân.

Ví dụ: Khách hàng đăng ký vay 20 triệu đồng tại ngân hàng thì tiền bảo hiểm khoản vay là 5,5% x 20.000.000 = 1.100.000 VNĐ

1. https://banktop.xyz/cong-ty-bao-hiem-prudential-viet-nam

2. https://banktop.xyz/mua-bao-hiem-y-te-o-dau

3. https://banktop.xyz/brics-viet-nam

4. https://banktop.xyz/huong-dan-cach-tra-cuu-ma-so-bao-hiem-xa-hoi

5. https://banktop.xyz/tra-cuu-qua-trinh-tham-gia-bao-hiem-xa-hoi

Bảo hiểm khoản vay có thể được trừ vào số tiền giải ngân hoặc cộng thêm vào trên hợp đồng vay vốn. Ví dụ:

- Trường hợp khách hàng không nhận đủ số tiền vay: Khách hàng đăng ký vay 20 triệu đồng thì chỉ nhận được khoản 18,9 triệu đồng (trừ 1,1 triệu đồng tiền bảo hiểm khoản vay).

- Trường hợp khách hàng sẽ nhận đủ 20 triệu đồng và ngân hàng sẽ ghi số tiền khách hàng vay là 21,1 triệu đồng.

Bảo hiểm khoản vay có bắc buộc không?

Theo quy định của ngân hàng nhà nước, bảo hiểm khoản vay là không bắt buộc, khách hàng có thể mua hay không mua bảo hiểm tiền vay. Hay nói theo cách khác, bảo hiểm tiền vay là thỏa thuận giữa khách hàng và tổ chức tín dụng trên nguyên tắc tự nguyện.

Tuy nhiên, việc mua bảo hiểm tiền vay mang lại nhiều lợi ích cho khách hàng cũng như giúp hồ sơ có điểm tín dụng cao hơn trong mắt thẩm định ngân hàng. Vì vậy, nếu có thể hay tham gia bảo hiểm tiền vay như một lời khẳng định với ngân hàng về sự trách nhiệm của mình đối với khoản vay.

Vay thế chấp có mua bảo hiểm khoản vay không?

Bảo hiểm khoản vay thế chấp hiểu đơn giản là tiền bảo hiểm khách hàng phải mua cho khoản vay thế chấp của mình. Tuy nhiên, gói bảo hiểm khoản vay thông thường không được áp dụng cho các khoản vay thế chấp mà thay vào đó là sản phẩm bảo hiểm cháy nổ.

Vậy thì việc mua bảo hiểm khoản vay thế chấp chính là để đảm bảo rằng trong trường hợp tài sản thế chấp bị mất đi giá trị của mình thì công ty bảo hiểm sẽ tiến hành thẩm định và chi trả cho ngân hàng.

Kết Luận

Mặc dù bảo hiểm khoản vay là không bắc buộc, tuy nhiên nếu có điều kiện khách hàng nên tham gia gói bảo hiểm này vì những lợi ích mà nó mang lại. Hy vọng nội dung bài viết này đã mang lại cho bạn những thông tin hữu ích nhất.

Xem thêm:

Thông tin được biên tập bởi: BANKTOP